El enfoque monetario todavía reina

Steve Hanke

Senior Fellow en Cato Institute, Washington DC.

Todavía estamos en medio de la Gran Recesión. El crecimiento económico permanece anémico y por debajo de su tasa de tendencial en la mayor parte del mundo. Es más, esta restringida actividad económica ha estado entre nosotros por más de siete años. En EE.UU. (y otros sitios) los bancos centrales crearon una clásica burbuja de demanda agregada que se hizo visible en 2004. Las acciones de la Fed, también facilitaron la creación de muchas burbujas específicas en los mercados inmobiliario, de capital y de commodities. Todas estas burbujas explotaron dramáticamente con la bancarrota de Lehman Brothers en septiembre de 2008.

Los cambios de precios que se dieron durante la segunda mitad de 2008 fueron realmente impresionantes. El precio más importante en el mundo —la tasa de cambio entre el dólar estadounidense y el euro— se movió de 1,60 a 1,25. Sí, el billete verde se elevó un 28% en relación al Euro en tres cortos meses. Durante ese período, el precio de oro cayó de US$975,00/onza a $735,00/onza y el petróleo bajó de $139,00/bbl (barril de petróleo, unidad de volumen que equivale a 42 galones) a $67,00/bbl.

Lo más fantástico de todo fue el gran cambio en la inflación. En EE.UU., por ejemplo, el Índice de Precios al Consumidor (IPC) interanual iba aumentando a una alarmante tasa de 5,6% en julio de 2008. Para febrero de 2009, el IPC se había adentrado en territorio negativo, y para julio de 2009, el IPC se estaba contrayendo a una taza de -2,1%. Esto puso en duda el conocido dogma: que los cambios en la inflación siguen a los cambios de políticas, con largos y variados retardos. Desde que el mundo adoptó un “no-sistema” de tipo de cambio flexible, los cambios en la inflación pueden golpear como un rayo.

Como era de esperar, los banqueros centrales han negado cualquier tipo de culpabilidad por la creación de las burbujas que explotaron espectacularmente durante el Pánico de 2008-2009. Lo que es peor, nos han repetido muchas veces que ellos nos salvaron de una Gran Depresión. Para los banqueros centrales la “estrategia del juego” es culpar a otros por los problemas económicos y financieros del mundo.

Para entender por qué las fantásticas afirmaciones y negaciones de la Fed rara vez son sometidas a la indignidad de la verificación empírica, no tenemos que ver más allá de Milton Friedman.

En un libro de ensayos en honor a Friedman, que data de 1975, Capitalism and Freedom: Problems and Prospects, Gordon Tullock escribió:

En un libro de ensayos en honor a Friedman, que data de 1975, Capitalism and Freedom: Problems and Prospects, Gordon Tullock escribió:

“…debiera notarse que una gran parte de la información disponible acerca de la mayoría de asuntos estatales es provista por el mismo Estado. En varias ocasiones que yo lo escuché (no se si esto está en sus escritos o no, pero se lo he escuchado en repetidas ocasiones) Milton Friedman ha señalado que una de las razones más básicas por la que la Junta Directiva de la Reserva Federal goza de buena prensa es que por muchos años el 98% de los escritos sobre la Junta Directiva de la Reserva Federal proviene de la Junta Directiva de la Reserva Federal. La mayoría de las agencias estatales comparten esta característica…”

La afirmación de Friedman ha sido posteriormente respaldada por las investigaciones de Larry White. El encontró que en 2002, el 74% de todos los artículos sobre políticas monetarias publicados por economistas estadounidenses en revistas editadas en EE.UU aparecieron en publicaciones patrocinadas por la FED o fueron escritos (o coescritas) por economistas del equipo de la Fed.

Las explicaciones de la Gran Recesión han sido muy diversas y son sorpresivamente incoherentes. Por ejemplo, Andrew Lo revisó 21 libros sobre el tema para la edición de enero de 2012 del Journal of Economic Literature. Él encontró que el principal enfoque de la post-crisis comprende de explicaciones ad hoc que carecen de una teoría o enfoque similar. Dicho esto, la literatura —desde el libro de 2013 de Alan Greenspan, The Map and The Territory hastaAnimal Spirits de George Akerlof y Robert Schiller— está marcada por muchas conjeturas sobre los cambios en los “espíritus animales” de los inversores y cómo estos crearon el caos en los mercados financieros y en la economía durante el Pánico de 2008-09 y en la consecuente Gran Recesión. Mucho de ello proviene de una moda reciente en la economía: la teoría de las finanzas del comportamiento.

Pero esta línea argumentativa proviene de teorías anteriores acerca de los ciclos económicos; ideas que hacen énfasis en la importancia de los cambios en el sentimiento de quienes hacen negocios. Por ejemplo, los miembros de la Escuela de Economía de Cambridge, que fue fundada por Alfred Marshall, todos concluyeron que las fluctuaciones en la confianza en los negocios son la esencia de los ciclos económicos. John Maynard Keynes le dio mucho énfasis a los cambios en la confianza y cómo estos afectan el consumo y los patrones de inversión. Frederick Lavington —académico de Emmanuel College y el economista más ortodoxo entre los economistas de Cambridge— amplió más este concepto en su libro de 1922, The Trade Cycle. Lavington concluyó que, sin una “tendencia de la confianza de pasar a errores de optimismo o pesimismo”, no habría un ciclo económico.

De tal forma que el enfoque de la corriente dominante no ofrece teoría alguna acerca de la determinación del ingreso nacional. El enfoque monetario llena este vacío. Tim Congdon —un experto en la alta teoría de economía monetaria y en todos los detalles complicados y prácticos sobre el dinero y la banca— nos ha dado un estudio satisfactorio y comprensivo sobre las causas de los ciclos económicos y la actual Gran Recesión. Tres de los libros más importantes de Congdon están mencionados en las referencias al final.

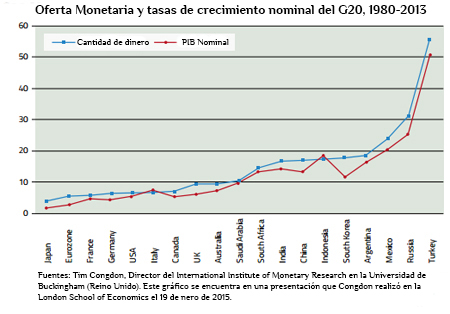

El enfoque monetario plantea que los cambios en la oferta monetaria, ampliamente determinada, causan cambios en el ingreso nacional nominal y el nivel de precios (tanto de los precios relativos, como los precios de los bienes). En efecto, el crecimiento del dinero en sentido amplio y del PIB nominal están fuertemente relacionados. Los datos en el siguiente gráfico hablan por sí solos:

Nota: El gráfico muestra el cambio porcentual anual en la cantidad de dinero, en sentido amplio, y del ingreso nacional nominal en los distintos países, 1980-2013. El dinero en sentido amplio es representado por M3 en la mayoría de países. En algunos pocos casos, M2 es la medida más amplia disponible. Brasil no está incluído debido a problemas de inconsistencias en los datos en las series de tiempo para el dinero amplio. El cambio porcentual en el PIB nominal = 0,78 +0,91 cambio porcentual en el dinero amplio. R2 = 0,98, con un error estándar de ecuación de 1,56. El coeficiente de la regresión de 0,91 tiene una t-statistic de 30,2.

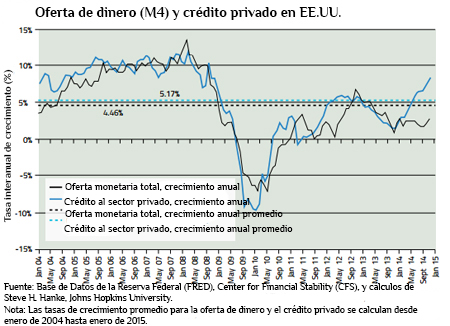

Observando la caída del dinero en sentido amplio, la contracción de la economía de EE.UU. era inevitable y está en línea con el enfoque monetario de la determinación del ingreso nacional (ver gráfico adjunto). ¿Pero por qué el crecimiento después crisis siguió siendo tan lento? Bueno, debido a que el crecimiento del dinero en sentido amplio se ha mantenido bajo su tasa tendencial. De hecho, Divisia M4 solo ha crecido a una tasa interanual del 2,7%. ¿Por qué? Desde la crisis, las políticas que afectan la regulación y la supervisión bancarias han sido muy restrictiva. Al no apreciar las consecuencias monetarias de las regulaciones bancarias más estrictas y pro-cíclicas, las clases políticas y sus asesores le han declarado a ciegas la guerra a los balances bancarios.

En consecuencia, el dinero bancario, que en la mayoría de los países suma aproximadamente entre el 70% y el 90% del dinero en sentido amplio, se ha contraído o ha dejado de crecer durante esta crisis. Dado que el dinero bancario es el elefante en la habitación, incluso el alivio cuantitativo (“quantitative easing”) no ha podido compensar totalmente la restricción que se ha apoderado de todos los bancos. Analizando a EE.UU., hay un rayo de esperanza, el crédito al sector privado finalmente ha empezado a crecer más allá de su tasa tendencial.

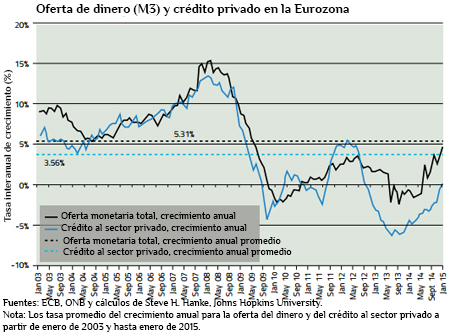

La perspectiva del dinero y el crédito en la Eurozona es mucho más preocupante que en EE.UU. Es más, esto se debe a que hasta hace poco tiempo el Banco Central Europeo se había negado a compensar, con medidas de flexibilización cuantitativa, a las estrictas políticas monetarias inducidas por las regulaciones que habían sido impuestas a los bancos. Esto ha cambiado recientemente y el crédito al sector privado está a punto de ser positivo por primera vez desde el 2012 (ver gráfico adjunto).

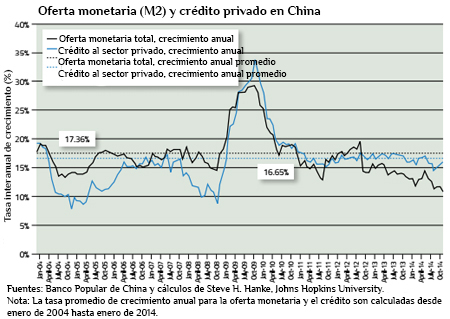

China, el último de los Tres Grandes, tiene un problema monetario (así como también otros problemas). El dinero en sentido amplio ha estado creciendo por debajo de su tasa tendencial desde el 2012, y se está debilitando con cada mes que pasa (ver gráfico adjunto). En un intento de hacer crecer el dinero en su sentido amplio, el Banco Central de China ha cortado la tasa de interés dos veces desde el pasado noviembre y ha disminuido los requisitos de las reservas bancarias. Por el momento, estas medidas han demostrado ser insuficientes y tardías. No es sorpresa que las proyecciones oficiales sobre el crecimiento del PIB de China han sido reducidas.

El enfoque monetario ofrece una teoría coherente de la determinación del ingreso nacional, uno que aguanta la verificación empírica. Explica fácilmente el Pánico del 2008-09 y la consiguiente Gran Recesión. El enfoque monetario es el rey supremo.

Referencias:

Congdon, Tim. Money and Asset Prices in Boom and Bust. London: Institute of Economic Affairs, 2005.

Congdon, Tim. Central Banking in a Free Society. London: Institute of Economic Affairs, 2009.

Congdon, Tim. Money in a Free Society Keynes, Friedman, and the New Crisis in Capitalism. Nueva York: Encounter Books, 2011.

Últimos 5 Artículos del Autor

Las elecciones ponen en evide...

16/05 |

Reason Weekend 2024

10/07 |

Freedom Fest - Las Vegas

.: AtlasTV

.: Suscribite!