Los destrozos de la cuarentena, según cuál mercado

Alejandro A. Tagliavini

Senior Advisor, The Cedar Portfolio. Miembro del Consejo Asesor del Center on Global Prosperity, de Oakland (California). Galardonado con el Premio a la Libertad, otorgado por Fundación Atlas para una Sociedad Libre.

Cuando la humanidad entienda que, además de cobarde y primitiva, la violencia solo destruye y no sirve ni para la defensa propia y urgente, dejaremos de provocar catástrofes como las cuarentenas obligatorias que están provocando una destrucción que varía según la fuerza con que se aplique y la espalda del mercado en cuestión.

En los mercados emergentes, se espera que la producción económica se contraiga 10% -20% en el segundo trimestre, y más también, y donde la recuperación posterior dependerá cuán rápida y profundamente se retire el Estado y su represión de los mercados. Como puede verse en el siguiente gráfico, los “estímulos” de los gobiernos -suponiendo que estos fueran buenos- no cubren, en muchos países como en Argentina, ni de cerca la caída en los ingresos del sector productivo, básicamente el privado.

Según cuenta Iván Cachanosky, Argentina se ubicará entre los 10 países con mayores caídas en el nivel de actividad para el 2020 y lo más probable es que, el nivel de actividad, se contraiga un 12% interanual en el 2020, lo que podrá terminar peor segúnse alargue la cuarentena. Con dos agravantes, por un lado, Argentina “ya estaba en el piso” y, por el otro, la recuperación si algún día llega podría tener forma de L y no de V. El siguiente gráfico de Cachanosky es muy ilustrativo:

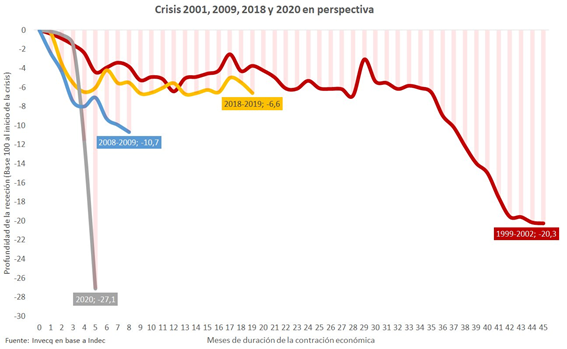

Puede compararse la gravedad de la caída actual en el siguiente gráfico twitteado por Esteban Domecq:

Así las cosas, según la UCA, las últimas proyecciones realizadas en la segunda quincena de abril “dieron como resultado estimado un nivel de pobreza del 45%”. En tanto que, del 8% antes de la cuarentenal se duplicó hasta 16% el índice de hogares del área metropolitana de Buenos Aires que no cubren la canasta básica. Y, desde entonces, empeora exponencialmente al punto que, según la ONU, quedarán en la pobreza al 58,6% de los niños a fin de año.

Obviamente, del mercado argentino -salvo raras excepciones y cisnes negros- solo queda huir. Prácticamente todos los analistas coinciden en que, a la crisis global, se le suma la desaceleración de la economía interna, la renegociación de la deuda, el riesgo de default y una cuarentena que ya lleva más tres meses y que parece no tener fin, al menos de modo total y definitivo.

Las tasas en pesos son negativas muy por detrás de la inflación. Comprar dólares es muy difícil y el mercado local es cada vez menos atractivo: los bonos y acciones son peligrosas, y ni siquiera los ADRs zafan: en lo que va del 2020, las acciones argentinas caen más de 20% y solo las de MercadoLibre subieron casi 73% llegando a una capitalización de mercado de casi US$ 50.000 M, unas 5 veces la cotización de todo el resto de los ADRs sumados que llegan a US$ 9.975 M.

Los depósitos en el exterior pueden ser una opción muy conservadora ya que la tasa de un plazo fijo en EE.UU. ronda el 0,40% (0,20% en Argentina para depósitos en dólares). Otra opción conservadora son los inmuebles y, aunque a los argentinos les atrae Miami por la cercanía, hay mejores oportunidades en otras ciudades. Y por cierto, como dije en una nota anterior, hoy se perfila Uruguay como un destino preferido por los argentinos sobre todo aprovechando que por la crisis, como en todo el mundo, los inmuebles ya corrigieron a la baja los precios entre un 10 y 15% en dólares.

En cuanto a las bolsas globales, elEconomista.es elaboró una encuesta con la participación de 22 casas de análisis y gestoras de fondos a ambos lados del Atlántico y el resultado es obvio, en mi opinión: un 59% de los encuestados considera que la bolsa de EE.UU. se comportará mejoren lo que queda de año frente al 41% de quienes se decantan por Europa.

Las razones para preferir a EE.UU. son múltiples, pero básicamente porque se espera que se levanten las restricciones a los mercados con más rapidez y con menor presión tributaria.

Y, aunque no tengo dudas de que Wall Street está “inflacionada” por la astronómica inyección de dinero por parte de la Fed, hay analistas como los de Bankinter que consideran que el S&P 500 podría finalizar el año un 13% por encima de donde está ahora, entre otros motivos por los “estímulos fiscales” que todavía podrían sobrevenir. Así, muchos creen que, aunque la Bolsa de EE.UU. cotice a múltiplos más altos, el peso de sectores de crecimiento es mayor.

Así las cosas, en general, insisto en lo que dije en columnas anteriores sobre el oro, los bonos del Tesoro y corporativos (LQD) de alta clasificación, tecnológicas como Tesla, crypto monedas y demás.

Últimos 5 Artículos del Autor

16/05 |

Reason Weekend 2024

10/07 |

Freedom Fest - Las Vegas

.: AtlasTV

.: Suscribite!